Estudo da Performance do Algoritmo (Parte 2)

Análise de Performance do Algoritmo I Know First (Parte 2)

Cofundador & CTO da I Know First Ltd com mais de 35 anos de pesquisa em Inteligência Artificial e Machine Learning. Dr. Roitman obteve um Ph.D pelo Weizmann Institute of Science.

Cofundador & CTO da I Know First Ltd com mais de 35 anos de pesquisa em Inteligência Artificial e Machine Learning. Dr. Roitman obteve um Ph.D pelo Weizmann Institute of Science.

Data : 02/10/2014

Análise das Estratégias de Trading

Na Parte 1 analisamos o conjunto de dados do Top 10, e o comparamos com um grande conjunto de sinais não selecionados. Nós provamos que a estratégia Top 10, que é selecionar ações com base em alta previsibilidade e alta intensidade de sinal, é superior ao não-Top 10. Estamos agora a realizar uma série de simulações adicionais, onde quantificamos a intensidade do sinal, previsibilidade e tendências, com mais detalhes estatísticos. O objetivo é encontrar um “sweet spot”, a única regra que funciona para a maioria dos mercados na maioria das vezes, e mostra menos variação entre ss diferentes ativos.

Este relatório confirma as conclusões do relatório Parte 1, e também fornece estatísticas mais detalhadas. Ele confirma a importância da força do sinal e a regra de “negociação quando o sinal é com a tendência”, quando o sinal é mais fraco.

Nesta Parte 2 usamos o grande conjunto de dados como um todo, e também o dividimos em grupos:

- Índices de Ações

- Índices de Fundos

- Ações (maior grupo)

- Moedas

- Commodities

- Taxas de Juros

- Metais Preciosos

O “sinal” usado na Parte 1 é a soma de até três sinais de 30 dias a um ano, se eles aparecem na tabela Top 10. Por exemplo, se a ação não aparecer no Top 10 da previsão de 90 dias na tabela daquele dia, então ela não será contada. Se três dos cinco últimos dias tiverem um sinal positivo, então o sinal da maioria final é positivo.

Diferentemente da Parte 1, neste estudo examinamos cinco sinais independentemente do Top 10 (independentemente da intensidade do sinal). O “sinal” aqui é uma soma aritmética (incluindo a intensidade do sinal) de cinco sinais de intervalo de tempo de 7 dias a um ano. Enquanto na Parte 1 o preço do gatilho foi uma diferença entre o preço recente e o preço de 5 dias atrás, aqui a diferença entre o preço recente e uma média de cinco ou sete dias foi usado como gatilho.

Resultados da Simulação de Negociação

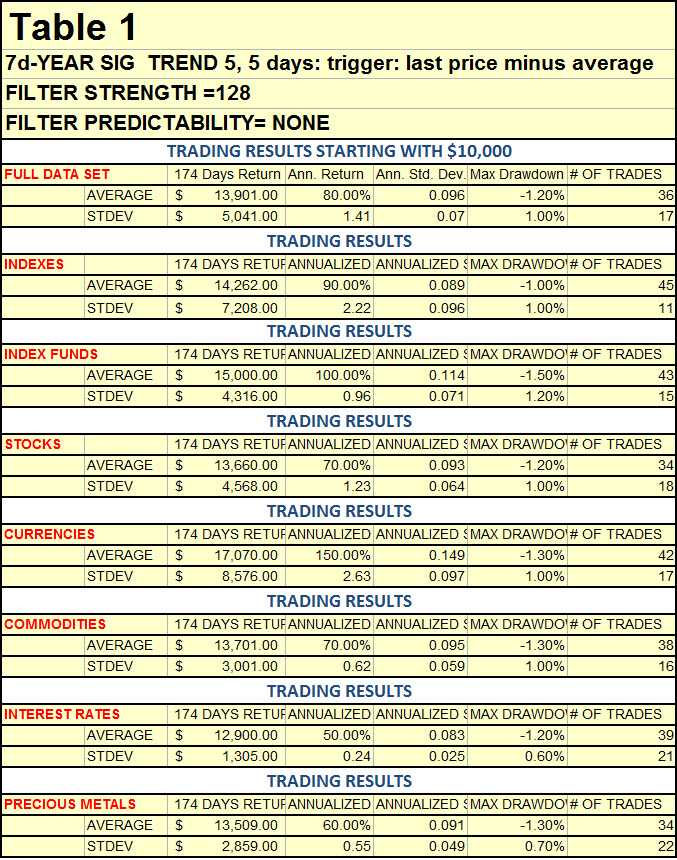

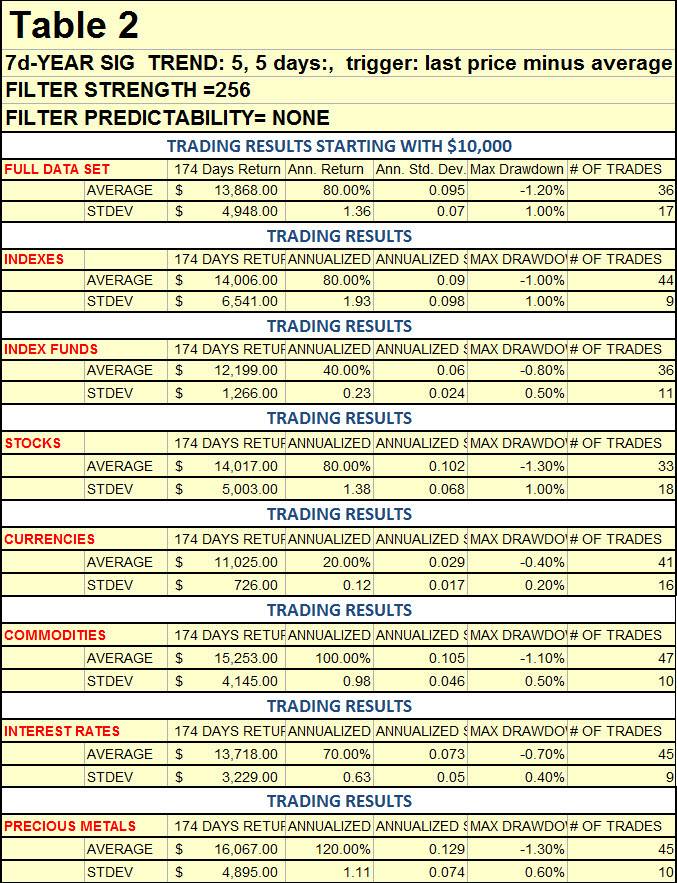

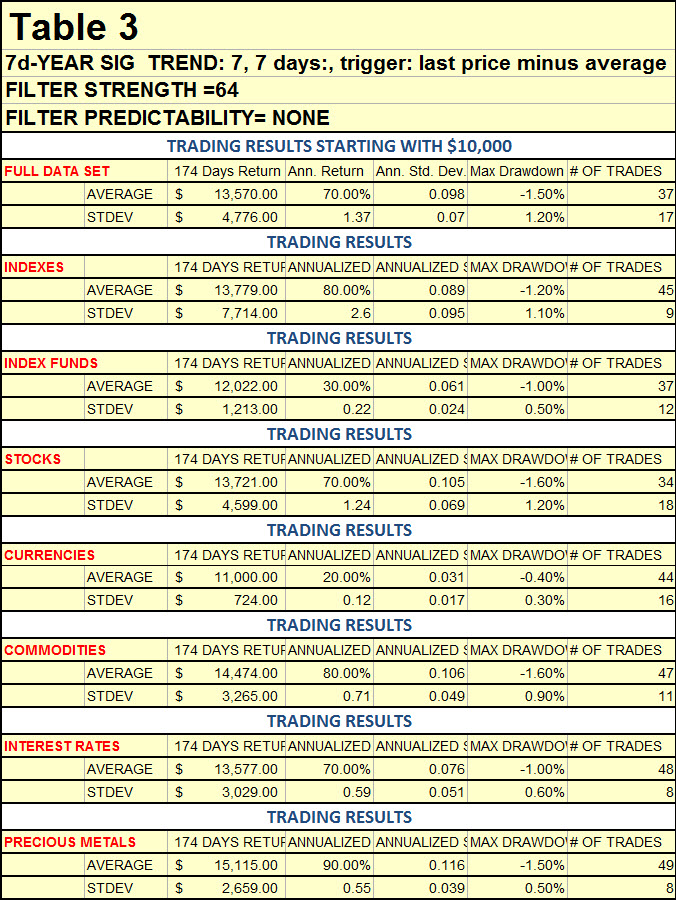

As Tabelas 1, 2 e 3 dão os três melhores resultados que mostram a negociação simulada dos últimos 174 dias, começando com capital de US $ 10.000. Os custos de negociação foram ignorados. As disparidades de preço “overnight” foram ignoradas: o teste assumiu o preço na abertura do dia da previsão e o último preço conhecido antes da previsão. A tabela mostra o retorno médio após 174 dias, o retorno anualizado, o desvio padrão anualizado dos retornos, o rebaixamento máximo e o número de trades por ativo. Todos os números são médias de diversas transações com diferentes ativos.

Regras para compra:

- O preço do último fechamento está acima da média móvel de 5 dias.

- A média do sinal das últimas 5 previsões está apontando para “cima”.

- Se ambas as regras são verdadeiras, então compre.

Regras para selling short (venda):

- Último fechamento está abaixo da média móvel de 5 dias.

- A média do sinal das últimas 5 previsões está apontando para “baixo”.

- Se ambas as regras são verdadeiras, então venda.

Regras de Saída:

- Se uma ou ambas regras forem quebradas, então saia da operação.

Discussão

As três tabelas acima compõem os melhores resultados de muitas simulações. Foram o comércio com ou contra a tendência, e a diferença percentual entre o último preço e a média anterior foi variada. Esses resultados (cerca de 80 gigabytes) ainda estão sendo analisados.

Na maioria dos casos, a negociação com a tendência (sinal e tendência na mesma direção) mostrou-se superior a ir contra a tendência.

A média de 5 dias com combinação de tendência e sinal foi um gatilho melhor do que a de 7 dias.

Os melhores trades aconteceram quando a diferença entre o último fechamento e a média foi inferior a 1%. Se a diferença estava entre 1 e 6% em qualquer direção, quando em compra ou venda, os resultados foram menos do que ideal, mas ainda positivos.

Interpretação: se o último preço desvia muito da média, as chances são de que a tendência está quebrada. Esta pesquisa ainda está em andamento quanto à forma de comércio quando a tendência é quebrada.

Regras para entrada e saída:

Regras para entrada (compra):

- Último fechamento está acima da média móvel de 5 dias (melhor se estiver até 1%).

- Média do sinal das últimas 5 previsões aponta para “baixo”. Melhor valor absoluto do sinal está entre 128 e 256, mas se tiver fora desse intervalo ainda é OK.

- Se ambas as regras são verdadeiras, então compre.

Regras para selling short (venda):

- Último fechamento está abaixo da média móvel de 5 dias (melhor se estiver até 1%).

- Média do sinal das últimas 5 previsões aponta para “baixo”. Melhor valor absoluto do sinal está entre 128 e 256, mas se tiver fora desse intervalo ainda é OK.

- Se ambas as regras são verdadeiras, então venda.

Regras para saída:

- Se uma ou ambas as regras forem quebradas, então saia da operação.

A maioria dos traders regulares de ações não costumam fazer a operação de sell short (venda). Em vez disso, eles saem da operação e esperam por uma oportunidade para voltar a entrar. Assim, sua estratégia de negociação é “longa” – tendenciosa. Estamos estudando essa estratégia também.