Estratégia de Trading Algorítmico: Estudo de Caso – Dezembro 2014

Trading Algorítmico: Estudo de Caso – Dezembro 2014

Visão geral

- Explicação completa de como usar a Estratégia de Trading do Dr.Roitman.

- Análise dia-a-dia dos trades que você poderia ter feito: quando entrar e quando sair.

- Melhor trade: 18,76% da GEL em 7 Dias | Pior trade: -2,75% da GMCR em 3 Dias.

- Simulação de Portfólio com um retorno de 12,75% em 1 mês, ao mesmo tempo que a S&P500 caiu 1,7%.

Por que uma estratégia tão simples é tão eficiente?

Cada ação é afetada por milhões de fatores que movem seu preço. Por esta razão criar uma estratégia de negociação sistemática para um portfólio inteiro torna-se quase impossível. Os fatores de decisão comercial para um ativo podem ser muito diferentes de um para outro. As regras de ponto de entrada e saída podem ser diferentes para dois ativos diferentes. Isso torna um modelo para tomada de decisão quase impossível.

O algoritmo I Know First muda tudo isso. É necessário pegar todos os ativos (ações, moedas, commodities, índices etc.) e agregar seus milhões de elementos de tomada de decisão para criar um “sinal” final. Como este é um número absoluto que reflete o ajuste de cada ativo, ele pode ser usado para criar um modelo matemático unificado para negociação. Este modelo funcionará de forma otimizada para qualquer ativo que você comercializar sob ele, desde que sua variável de entrada seja o sinal.

Depois de testar muitas possibilidades um modelo simples foi desenvolvido. O modelo funciona em todos os mercados e inclui apenas duas variáveis: Força do sinal e preço de fechamento do ativo. Para testar este sistema, criamos uma análise algorítmica detalhada, que pode ser encontrada nos artigos de Análise do Dr. Roitman. Em seu artigo suas descobertas indicam que o ponto ideal de negociação é quando essas regras são verdadeiras, e usá-lo nos permitiu gerar um retorno de mais de 12,7% em dezembro de 2014, um mês de negociação relativamente ruim:

Regras para compra:

- O preço do último fechamento está acima da média móvel de 5 dias.

- A média do sinal das últimas 5 previsões está apontando para “cima”.

- Se ambas as regras são verdadeiras, então compre.

Regras para selling short (venda):

- Último fechamento está abaixo da média móvel de 5 dias.

- A média do sinal das últimas 5 previsões está apontando para “baixo”.

- Se ambas as regras são verdadeiras, então venda.

Regras de Saída:

- Se uma ou ambas regras forem quebradas, então saia da operação.

- (Adicionada à analise) Sair da operação se o valor absoluto do sinal for menor do que 10.

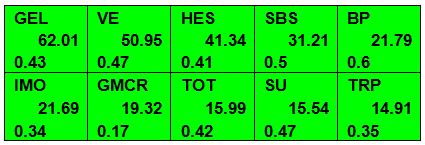

Os dados de entrada dos testes foram retirados do “Top 10 Stock Picks + S&P500 forecast” para descobrir como se poderia localizar manualmente os pontos de entrada e saída ideais para qualquer comércio usando o algoritmo. Para identificar um ponto de entrada, foi criado um gráfico para cada ação que teve sinais particularmente fortes e continuou a segui-los diariamente. Abaixo um exemplo dos 10 sinais mais fortes de 2 de dezembro tirados da tabela de 1 mês.

Amostra detalhada do trade: GEL

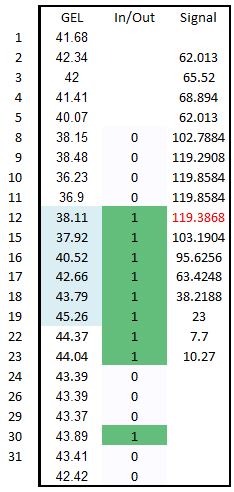

Este exemplo da ação Genesis Energy, L.P. (NYSE: GEL) tem 4 colunas (gráfico acima). A primeira à esquerda contem as datas de dezembro de 2014. A segunda coluna é o preço de fechamento do ativo naquela data. O terceiro é uma regra simples, se o preço de fechamento dessa data está acima da média anterior de 5 dias, a célula mostra “1”, senão ela mostra “0”. A coluna da direita é o sinal dado na manhã antes da abertura do mercado. Como pode ser visto a partir deste exemplo, as duas regras são válidas no dia 15 de janeiro e nos permitem entrar numa posição longa na GEL. A primeira é que o preço de fechamento da noite passada está acima da média anterior de 5 dias. O segundo é que o sinal é forte naquela manhã. Como um investidor você seguraria a ação até a manhã do dia 22 (quando o sinal tornou-se muito fraco) ou até a manhã do dia 26 (quando o preço de fechamento da noite anterior estava abaixo da média móvel).

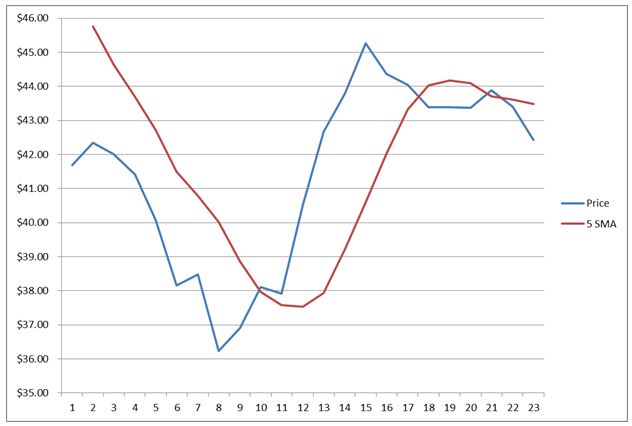

Poderíamos também representá-lo graficamente, mostrando a média móvel de 5 dias e o preço de fechamento da GEL. Quando a linha azul (preço de fechamento) cruza acima da linha vermelha (5 dias SMA) é indicativo de um ponto de entrada (Este ponto representa 12 de dezembro). Pela mesma relação, a saída (no dia 24 de dezembro) é ilustrada pelo cruzamento da linha azul de volta sob a linha vermelha (no ponto de dados 17 no gráfico).

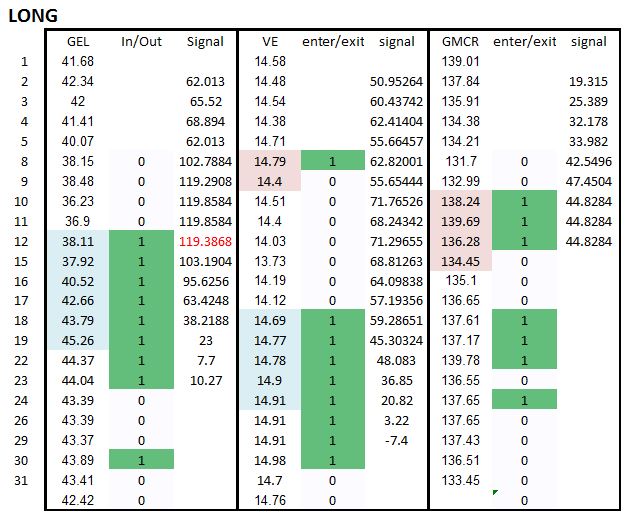

Neste ponto fica mais fácil compreender o que os números na tabela realmente representam, e a ajuda de um gráfico para entender onde os cruzamentos de tendência ocorrem já não é mais tão necessário. Se você ainda está perdido, você pode ver um vídeo tutorial detalhado deste trade aqui. Isso significa que com a data, os preços de fechamento, a média de 5 dias e o sinal algorítmico, você é capaz de criar uma estratégia de negociação completa. A tabela abaixo representa a duplicação deste processo para todos os ativos com os sinais mais fortes em dezembro de 2014. Você verá que alguns comércios obtiveram uma perda, enquanto outros lucraram.

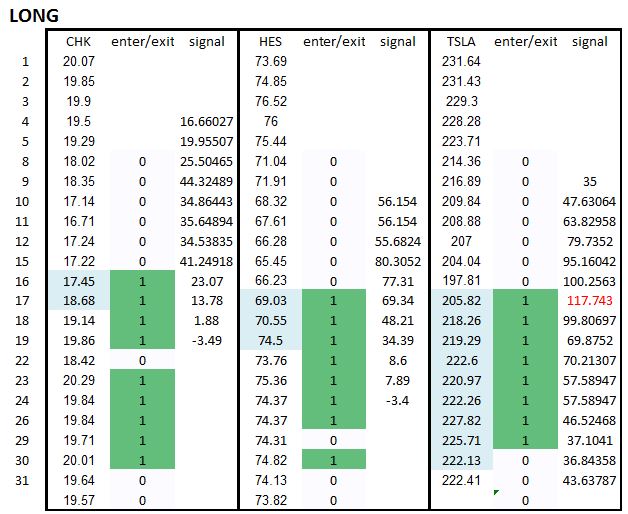

Todos os trades de compra

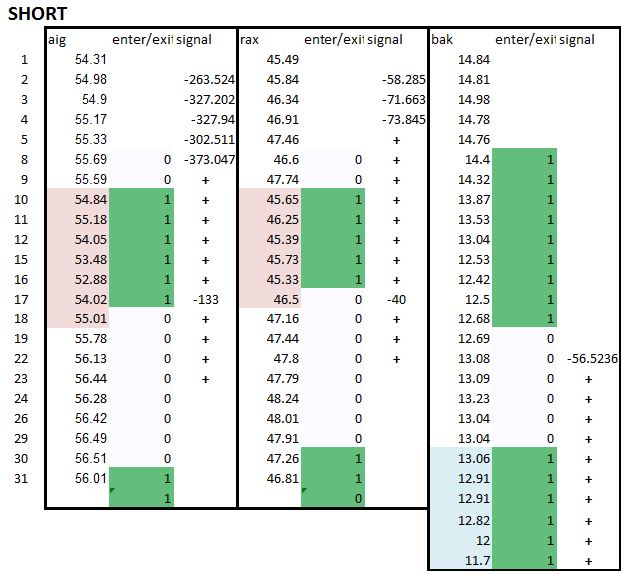

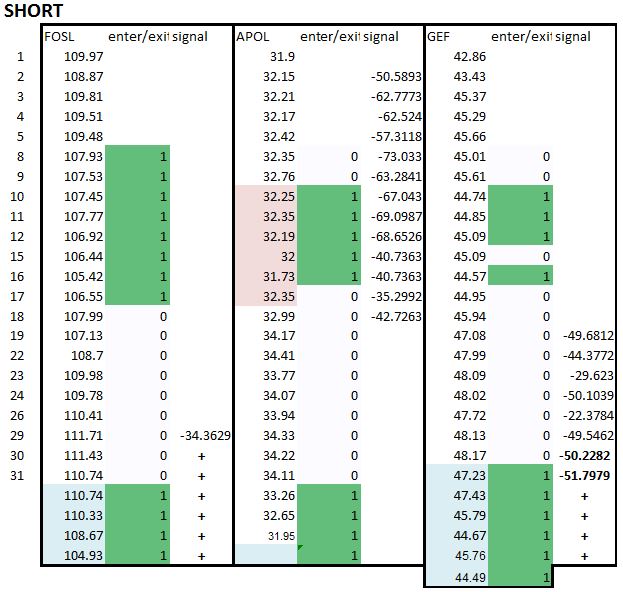

Todos os trades de venda

De todos os trades de venda, 3 tiveram prejuízos e 3 lucraram.

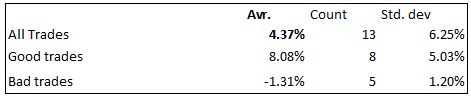

No total, todos os 13 trades de compra e venda alcançaram um resultado onde 8 foram bons trades e 5 foram trades ruins. Além disso, o retorno médio de todas as negociações foi de 4,37%. Aqui estão os preços de entrada e saída e os rendimentos para cada trade que você deve ter feito quando seguiu esta estratégia.

Resumo de todos os trades

O melhor trade, GEL, retornou 18,76% em apenas 7 dias; Além disso, o pior comércio GMCR perdeu apenas 2,74%, e representa uma perda relativamente grande para esta estratégia. Para entender isso mais detalhadamente, a tabela abaixo divide os retornos dos trades bons e ruins, assim nosso desvio é indicativo de como o algoritmo executa quando está certo/errado.

Média, contagem e desvio padrão

Esta é talvez a tabela mais indicativa. O que é muito assombroso é a semelhança entre os resultados de desvio aqui, e na análise algorítmica do Dr. Roitman da mesma estratégia. O algoritmo faz bons trades 61,5% do tempo.

O que é verdadeiramente importante aqui é que as boas negociações têm um retorno médio de 8% com um desvio padrão de 5%, enquanto as transações ruins têm uma perda média de -1,3% com um desvio padrão de 1,2%. Esses números tornam claro que seu potencial de crescimento é significativamente maior do que seu risco de queda. Mesmo que bons trades fossem feito apenas 25% do tempo, com esta média e os desvios, você ainda obteria lucro no longo prazo.

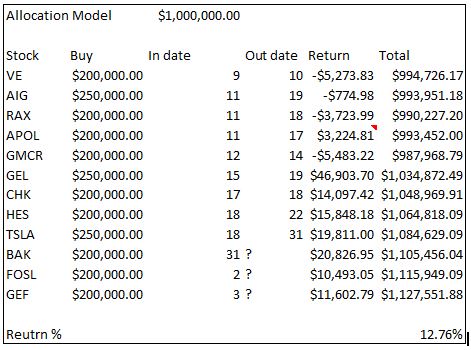

A partir daqui, a única coisa que resta a fazer é projetar um modelo de alocação. Nosso simples projeto para um modelo de alocação com base em um portfólio de $ 1.000.000 é: investir $ 200.000 em trades com um sinal abaixo de 100 e $ 250.000 com sinal acima de 100. O resultado líquido foi um retorno de 12,76% com base nas 13 operações mencionadas acima. Você pode ver aqui as datas em que as ações foram compradas e vendidas. Todos os preços estão no preço de abertura do dia de negociação.

Durante este período, o S&P500 perdeu 1,8% (1 de Dezembro a 6 de Janeiro). Isso sugere fortemente que o algoritmo ainda é capaz de detectar oportunidades fortes, independentemente da tendência geral do mercado para as posições de compra e venda.

Conclusão

Após o estudo de caso, a conclusão mais clara é que o sinal do algoritmo não reflete a tendência atual do mercado. Isso sugere que há muitas maneiras de otimizar os retornos utilizando várias estratégias de análise técnica, sendo a mais simples a de apenas seguir a média móvel de 5 dias. Ao usar os sinais para detectar fortes oportunidades é que se torna possível investir em todo tipo de oportunidade. Como esta análise demonstrou que o risco de queda ficará geralmente em torno de 1,3%, afim de fazer um lucro com uma relação de 50/50 entre trades bons e ruins, os bons negócios teriam que fazer 1,3% também (ignorando os custos de comércio). No entanto, como 61,5% dos trades são bons e o retorno médio é de 8%, torna-se evidente que esta estratégia é vencedora no longo prazo.

A análise de documentos é baseada no arquivo excel que pode ser baixado aqui: DOWNLOAD DA PLANILHA EM EXCEL

Recomendamos que você sempre verifique várias fontes não correlacionadas para qualquer decisão comercial. Este artigo foi escrito para dezembro de 2014; Entretanto, meses diferentes poderiam render resultados diferentes (melhores ou piores). I Know First Research é o ramo analítico do I Know First, uma Startup no setor financeiro que se especializa em prever quantitativamente o mercado de ações. Este artigo foi escrito por Daniel Hai. Não recebemos compensação por este artigo, e não temos nenhum relacionamento comercial com qualquer empresa cujas ações são mencionadas neste artigo.